Richting de Bitcoin Standaard (deel 2)

Geld, doekoe, keiharde knaken. Of je het nou als de wortel van al het kwaad of de grote drijfveer van ontwikkeling ziet, geld beheerst alles om ons heen. Maar veel Bitcoiners geloven dat ons huidige geldsysteem niet meer werkt en dat Bitcoin een beter geldalternatief is; we moeten richting de Bitcoin Standaard. In dit tweede deel van het tweeluik 'Richting de Bitcoin Standaard' kijken we naar het einde van de gouden standaard, ons huidige geldsysteem en waarom een Bitcoin Standaard wellicht een betere mogelijkheid is.

Het einde van de gouden standaard

In het vorige deel van deze serie eindigden we met de gouden standaard. De gouden standaard was lang het economische model voor het geldsysteem, wat inhield dat elke bankbiljet of munt gedekt werd door een bepaalde hoeveelheid goud in de kluizen van de centrale banken. In feite kon je dus altijd je geld inwisselen voor een gelijke hoeveelheid goud

Na de Tweede Wereldoorlog bestond de gouden standaard in de vorm van het Bretton Woods systeem, waarbij de Amerikaanse dollar tegen een vaste koers van $35 per ons werd gedekt door goud en andere landen hun valuta’s weer aan de dollar hadden gekoppeld. Omdat de Verenigde Staten meer dan de helft van de wereld goudvoorraad bezat, was dit systeem redelijk veilig.

In de jaren '60 stagneerde de economische machtspositie van de VS echter. Meer dollars gingen de VS uit dan in. De Vietnamoorlog deed de staatsschuld enorm toenemen en de monetaire inflatie van de dollar nam toe. Andere landen begonnen hun dollars massaal in te ruilen voor Amerikaans goud, waarvan de koers vaststond op $35.

Richard Nixon erfde deze smeltende berg goud samen met een periode van inflatie, werkloosheid en buitenlandse bondgenoten die hun valutakoersen niet wilden aanpassen om de dollar te redden. Hij nam daardoor een drastisch besluit, op advies van econoom Paul Volcker. Met de Nixon-schok van 1971 koppelde Nixon de Amerikaanse dollar los van de goudstandaard en besloot hij dat andere landen hun dollars niet meer konden inwisselen voor goud.

De fiat standaard

De dollar was zo dus niet langer meer gekoppeld aan goud en de VS waren vrij om zoveel dollars uit te geven als ze wilden: het tijdperk van fiduciair geld was aangebroken. Fiduciair geld, ook wel fiatgeld genoemd, is nu de norm in de meeste landen en ontleent zijn waarde aan het vertrouwen dat men er in heeft. Dit vertrouwen is er meestal doordat een overheid een valuta verplicht stelt als betaalmiddel in een land. Sinds 1971 hebben alle landen een eigen valuta, ofwel een gedeelde valuta zoals de euro.

Het voordeel van fiatgeld is dat de centrale bank de hoeveelheid geld in omloop kan beheersen door meer of minder geld uit te geven, afhankelijk van de economische omstandigheden. De overheid kan dus flexibeler bijspringen wanneer er extra geld moet bijkomen; zij is niet afhankelijk van een schaarse hoeveelheid goud.

Maar dit is ook gelijk het grote nadeel van fiatgeld. Overheden hebben de neiging om te veel geld uit te geven om op korte termijn populariteit te winnen, wat op lange termijn kan leiden tot inflatie en een waardedaling van het geld. Ook kunnen er op internationaal gebied grote onbalansen in handel en valutakoersen ontstaan.

Voor Nixon bleek de transitie naar de fiat standaard een mislukking. De jaren ‘70 werden gekenmerkt door een grote recessie en stagflatie. Vele jaren later betuigde econoom Paul Volcker spijt over het opgeven van het Bretton Woods systeem. Het opgeven van een internationaal monetair systeem zou leiden tot het manipuleren van valuta door andere landen, verklaarde hij.

Sindsdien zijn er tal van voorbeelden geweest van overheden die de geldpers maar niet wilden uitzetten om zo begrotingstekorten te financieren, met desastreuze gevolgen. In de meest extreme gevallen ontstaat er hyperinflatie, een situatie waarbij de maandelijkse inflatie meer dan 50% is en een valuta daardoor snel waardeloos wordt. De Hanke-Krus World Hyperinflation Table is een lijst waarin deze situaties worden geregistreerd. De lijst telt 57 situaties van hyperinflatie, met Venezuela als meest recente toevoeging.

De website wtfhappenedin1971.com suggereert dat veel sociaal-economische problemen die nu spelen te herleiden zijn tot die beruchte dag in de zomer van ‘71. De webpagina toont een veeltal grafieken met de narratief dat de Nixon-schok de financiële wereld op z’n kop heeft gezet, de rijken rijker heeft gemaakt en de armen armer. Toch hoeft correlatie hier geen causatie te betekenen; het is niet noodzakelijk zo dat dit allemaal door de Nixon-shock komt

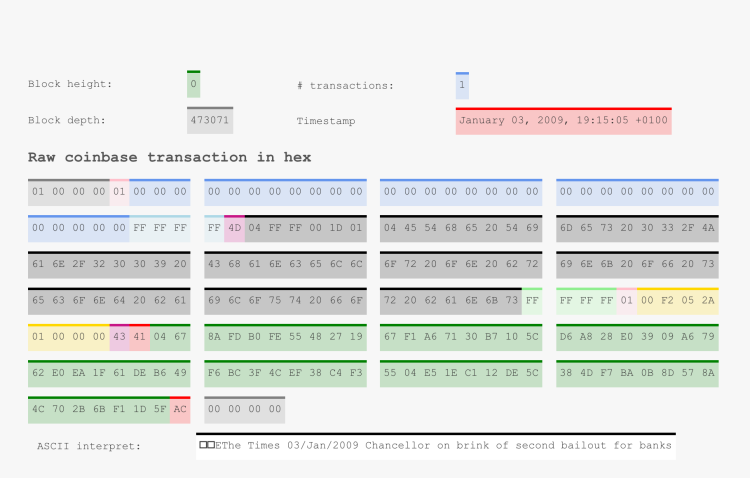

De Bitcoin Standaard

Met de komst van Bitcoin na de economische crisis van 2008 is de vraag gerezen of deze nieuwe technologie een beter alternatief biedt voor de huidige fiat standaard. Of je er nou potentie in ziet of niet, Bitcoin biedt een nieuwe manier van denken over geld en monetair beleid. Maar gaan we ook naar een Bitcoin standaard? Volgens Saifedean Ammous, auteur van "The Bitcoin Standard: The Decentralized Alternative to Central Banking", wel.

Ammous claimt, net als veel Bitcoiners, dat we terug moeten naar principes van gezond geld. Net als goud is Bitcoin schaars, duurzaam, overdraagbaar, aanvaardbaar en makkelijk deelbaar, waardoor het een goede waardeopslag is. Geld moet weer iets zijn wat zijn waarde behoudt. Dit stelt mensen in staat om te sparen en hun vermogen langere tijd vast te houden. Bitcoin bezit deze waardes van gezond geld.

En daarbij is het belangrijk dat Bitcoin gedecentraliseerd geld is, wat betekent dat het niet wordt gecontroleerd door een regering of centrale bank, wat het risico van monetaire manipulatie en inflatie vermindert. Hierdoor is Bitcoin een veilige haven voor mensen die hun vermogen willen beschermen tegen politieke en financiële instabiliteit.

Of - en wanneer - we een Bitcoin Standaard zullen krijgen, is lastig te zeggen. Maar voor Ammous is het evident dat we vroeg of laat de principes van gezond geld en decentralisatie zullen omarmen om een stabielere, welvarendere en vrijere economie te creëren.

De onderwerpen die in het artikel worden behandeld zijn uiteraard vele malen complexer. Dit artikel probeert enkel een beeld te schetsen van de geschiedenis van ons geld. Mocht je meer willen weten, lees dan De Bitcoin Standaard. Deze is tegenwoordig ook in het Nederlands verkrijgbaar. Wil je nog meer lezen over staatsschuld, werkende armen en nieuwe economische groei? Lees dan het boek 'Keerpunt 1971 van Edin Mujagic'.