Bitcoin en de belastingaangifte 2023

We zijn nu al een kleine twee weken in 2024 beland. De opwinding rondom ETF's lijkt enigszins afgenomen. Laten we ons nu richten op een minder opwindend onderwerp: belastingen! Hoewel de belastingaangifte over 2023 nog ver weg lijkt, kan het vanaf 1 maart aanstaande al worden ingediend. Aangezien dat slechts over anderhalve maand is, leggen we je graag uit hoe het zit met bitcoin en de belastingaangifte.

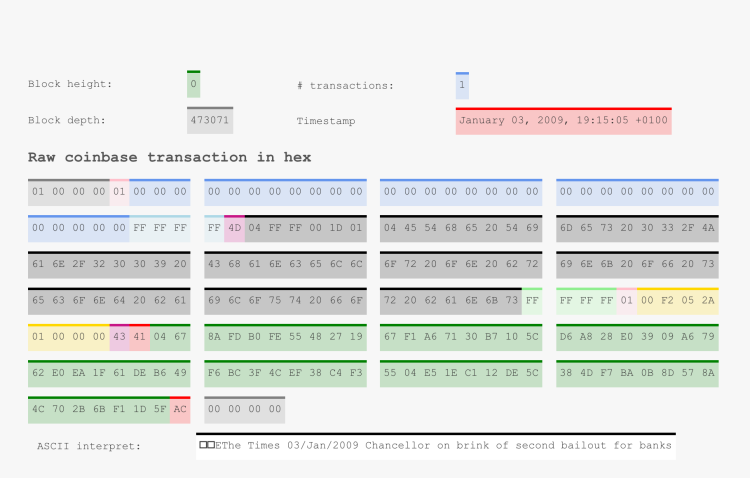

Tijdens de afgelopen jaarwisseling heb je mogelijk trouw screenshots gemaakt van je portfolio, of je hebt een jaaroverzicht ontvangen van het handelsplatform waarop je bitcoin bewaart. Als je maar weet hoeveel bitcoin en/of crypto je op de peildatum had, ben je goed op weg voor de belastingaangifte. Uiteraard moet je ook op de hoogte zijn van de bitcoin koers op de peildatum (1 januari 2023 als je aangifte doet over 2023).

Bitcoin en box 3

In Nederland zijn er drie afzonderlijke inkomensboxen, elk met een eigen tarief. Box 3 is bestemd voor belastbaar inkomen uit sparen en beleggen. Bezittingen die onder je vermogen vallen, zoals aandelen, spaargeld, maar ook bitcoin en crypto, worden in deze box ondergebracht. Je hoeft niet de werkelijke inkomsten op te geven van deze bezittingen, maar wel de waarde ervan op de peildatum (1 januari 2023).

Bitcoin koers

Volgens de Belastingdienst dien je de koers te hanteren van de gebruikte exchange of broker. Als jouw favoriete bitcoinbedrijf geen jaaroverzichten verstrekt, zou je ook gebruik kunnen maken van websites met historische gegevens over bitcoin- en cryptokoersen, zoals CoinGecko of CoinMarketCap.

De Belastingdienst verduidelijkt overigens niet of je de sluitingskoers van 31 december of de openingskoers van 1 januari moet hanteren. Hoe dan ook, zorg ervoor dat je belastingaangifte volledig en consistent is. Gebruik dus niet elk jaar een andere website met de 'gunstigste koers' om eenmalig voordeel te behalen.

Belastingaangifte 2023

Als je weet hoeveel bitcoin je had op 1 januari 2023 en welke koers op dat moment gold, is het daarna een kwestie van vermenigvuldigen. Het bedrag dat hieruit voortkomt, vul je bij de belastingaangifte in onder 'overige bezittingen' in box 3. Het is verstandig om dit netjes te doen, ook al betaal je wellicht liever geen belasting of denk je dat de Belastingdienst niet op de hoogte zal komen van je bitcoinbezit. Iets om daarbij in je achterhoofd te houden is dat vanaf 1 januari 2026 bitcoinbedrijven verplicht zijn om je balans door te geven aan de Belastingdienst (DAC8).

Daarnaast dien je je natuurlijk gewoon aan de wet te houden (niet opgeven is ook strafbaar), en het mooie is dat je geen belasting betaalt over je bitcoin als je vermogen onder de €57.000 valt, het zogenoemde heffingsvrije vermogen. Met een fiscaal partner ligt deze grens tweemaal zo hoog, namelijk op €114.000. Over het gedeelte boven deze grens heft de Belastingdienst 32% belasting, gebaseerd op een rendementspercentage van 6,17% voor het jaar 2023. Dit percentage is afgeleid van langjarige voortschrijdende gemiddelde rendementen, met als basis een fictieve vermogensmix van onroerende zaken, aandelen en obligaties.

Geef je bitcoin netjes aan

Hoewel de Belastingdienst momenteel nog werkt met fictieve rendementspercentages, is het de bedoeling dat dit op termijn volledig wordt gebaseerd op werkelijke opbrengsten. Het voormalige kabinet is hiertoe immers gedwongen door een arrest van de Hoge Raad. Wat dit gaat betekenen voor bitcoin is nog onduidelijk. Misschien wordt het noodgedwongen hodlen.

Hoe dan ook, zorg ervoor dat je belastingaangifte voor 2023 op tijd is ingediend en geef je bitcoin netjes aan. Op die manier kun je met een gerust hart slapen (en dromen over groene candles).

Disclaimer. Dit artikel is bedoeld voor algemene informatiedoeleinden en niet toegespitst op uw persoonlijke situatie. Het artikel is geen fiscaal advies en er kunnen dan ook geen rechten worden ontleend aan de inhoud ervan. Bekijk voor meer informatie de website van de Belastingdienst of neem voor persoonlijk advies contact op met een fiscaal adviseur.