Hoge inflatie - het probleem dat bitcoin niet heeft

Om de COVID-crisis te bestrijden werden duizenden miljarden de economie ingepompt. Nu is de inflatie op zijn hoogst in jaren. Er zijn diverse oorzaken, maar zou de ongekende verruiming van de geldhoeveelheid ook een rol kunnen spelen? Geldontwaarding als gevolg van ongebreideld monetair beleid - dat is bij Bitcoin onmogelijk.

Overal lees je erover: inflatie. Volgens het CBS steeg de inflatie in Nederland in november naar 5,6%. In Duitsland is de inflatie 6% en in de gehele eurozone betreft het 4,9%. In de VS kampt men met een inflatie van 6,2%. Het zijn de hoogste cijfers in jaren.

Inflatie definieert men meestal als een algemene stijging van de prijzen van goederen en diensten: alles wordt duurder. De ECB vat het als volgt samen: "dat betekent dat je vandaag minder kunt kopen voor 1 euro dan gisteren. Met andere woorden: door inflatie wordt de munt in de loop van de tijd minder waard". Een ander woord voor 'inflatie' is dan ook 'geldontwaarding'.

Verrast

Centrale banken zijn verrast door de hoge inflatie. Vorig jaar vonden ze de inflatie nog te laag en zetten zij in op een iets verhoogde inflatie om de economie aan te jagen. In januari zei voorzitter van de Amerikaanse Federal Reserve Jerome Powell dat hij zich over inflatie geen zorgen maakte en dat het nog wel een tijd zou duren voordat de inflatie boven de 2% zou uitkomen.

Toen er later toch hogere inflatie kwam, was dat volgens hem 'transitory' - een nogal onduidelijk begrip. Ook Christine Lagarde, voorzitter van de ECB, zei onlangs dat de inflatie van tijdelijke aard is. Deze week verduidelijkte Powell echter dat hij met 'transitory' niet 'kortstondig' bedoelde, maar 'niet permanent'. DNB-president Klaas Knot is al iets langer voorzichtig. Hij waarschuwde deze zomer al dat de inflatie mogelijk aanhoudend hoog blijft en recentelijk herhaalde DNB dat.

Er worden diverse redenen genoemd voor de hogere prijzen: logistieke problemen door een verstoorde markt, hogere gasprijzen omdat er vorig jaar meer gestookt is, chiptekorten en gestegen grondstofprijzen.

Monetaire inflatie

Minder vaak noemt men de rol van geldschepping bij inflatie. Toch is dat het klassieke voorbeeld waar het begrip zijn naam aan ontleent. Het woord 'inflatie' betekent zoiets als 'opblazen' en hetgeen dat wordt opgeblazen is de geldhoeveelheid.

Wanneer de geldhoeveelheid in een maatschappij toeneemt en mensen dus meer geld te besteden hebben, dan kopen ze in het algemeen meer goederen en diensten. Als daardoor de vraag sneller stijgt dan het aanbod kan meegroeien, dan stijgen de prijzen. Tegenwoordig noemt men het opblazen van de geldhoeveelheid ook wel monetaire inflatie.

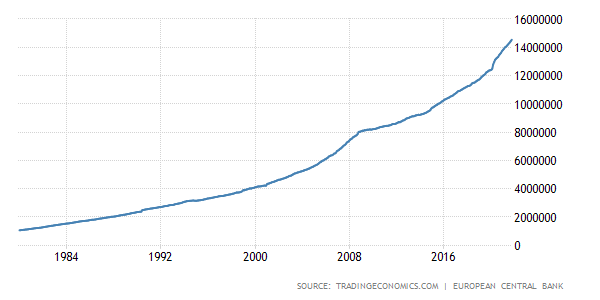

Boven: Eurozone M2-geldhoeveelheid, tradingeconomics.com

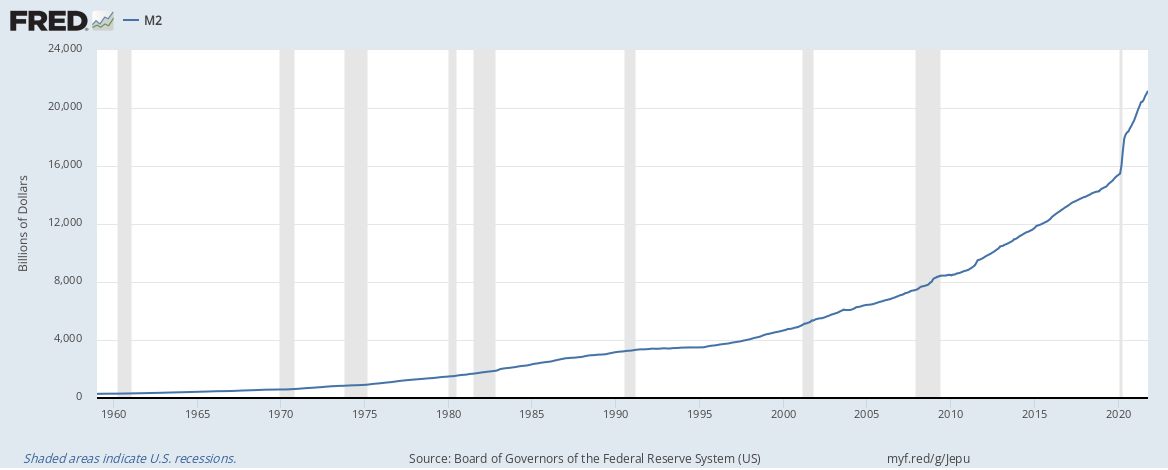

Boven: Dollar M2-geldhoeveelheid, Federal Reserve St.Louis

Het fenomeen wordt breed erkend. De wereldberoemde econoom Milton Friedman stelde ooit: "Inflatie is altijd en overal een monetair fenomeen, in de zin dat het bestaat en alleen veroorzaakt kan worden door een snellere stijging in de hoeveelheid geld ten opzichte van de output". Daardoor ontstaat volgens hem een situatie waarbij er 'te veel geld op jacht is naar te weinig goederen'.

Sinds het uitbreken van de COVID-crisis groeide de wereldwijde hoeveelheid geld behoorlijk. In de eurozone steeg de M2-geldhoeveelheid in de afgelopen twee jaar met 16%, een verdubbeling ten opzichte van de twee jaar ervoor. In de dezelfde periode nam de wereldwijde hoeveelheid Amerikaanse dollars toe met maar liefst 37%.

Het nieuwe geld werd gecreëerd en in de economie geïnjecteerd om de economische gevolgen van de COVID-crisis te bestrijden en ging naar noodlijdende bedrijven en soms naar consumenten. Zij besteden het, waardoor anderen eraan verdienen en het opnieuw uitgeven. Zo dringt het nieuwe geld langzaam door tot de economie en begint het te circuleren.

Centrale banken kunnen in principe in onbeperkte mate geld scheppen, al naar gelang ze nodig achten. Daar maken ze geen geheim van.

Welvaartsverdeling

Behalve duurdere consumentengoederen leidt monetaire inflatie vaak ook voor stijgende koersen van investeringen. Inflatie maakt sparen in geld immers onaantrekkelijk, omdat de waarde van spaargeld verdampt en de rente niet opweegt tegen de inflatie. Als de inflatie 5% is, dan moet je immers minimaal 5% rendement behalen om er niet op achteruit te gaan.

Dat stimuleert om vooral niet te sparen maar te investeren of beleggen in zaken die rendement opleveren en niet aan inflatie onderhevig zijn, waardoor de vraag op de financiële markten groeit en dat zorgt voor koersstijgingen. Wellicht is dat waarom crisisjaar 2020 een recordjaar was voor de aandelenmarkten en waarom de huizenprijzen ongekend hard stegen. Het AFM waarschuwt inmiddels voor de bubbels die zijn ontstaan.

Voor de verdeling van welvaart doet het in ieder geval niet veel goed. De rijkste 1% in de VS ging er vorig jaar 6500 miljard dollar op vooruit, terwijl het gros van de mensen met alleen spaargeld en een inkomen niet profiteren van waardestijgingen en nu vooral merken dat hun geld minder waard wordt.

Bitcoin als middel tegen inflatie

Historisch zocht men in tijden van inflatie vaak toevlucht in goud. Papiergeld is nagenoeg gratis en in onbeperkte mate te creëren, maar goud is schaars en kostbaar om te delven. Het is niet eenvoudig er meer van te maken en dat beschermt de economische waarde.

Als de vraag naar goud stijgt kan het aanbod op de markt namelijk niet eenvoudig meegroeien. De inflatie van de goudhoeveelheid is immers beperkt tot de productiecapaciteit. Als de inflatie van geld groter is dan de inflatie van goud dan behoudt goud in verhouding - in theorie althans - beter waarde dan geld. Vanwege die eigenschap is goud soms een economische toevluchthaven en als de populariteit toeneemt kan dat leiden tot extra koersstijgingen.

Tegenwoordig is er ook bitcoin. Men noemt het soms 'digitaal goud' omdat het vergelijkbare eigenschappen heeft. Bitcoin is namelijk ook schaars en kostbaar om te produceren, en de productiecapaciteit van bitcoinminers is ook zeer beperkt.

Voorstanders vinden bitcoin zelfs beter dan goud. Goud kan je eventueel dieper delven als de goudprijs hoog genoeg is, en érgens is er altijd nog wel meer te vinden. Bitcoin is daarentegen beperkt tot een absoluut maximum van 21 miljoen bitcoins en de productiecapaciteit is onmogelijk op te schalen.

De inflatie in de bitcoineconomie is namelijk beperkt door wiskunde die onveranderlijk in de code is vastgelegd. Miners kunnen per block (ongeveer eens per tien minuten) 6,25 BTC minen en dat daalt iedere vier jaar met de helft, totdat de inflatie in de bitcoineconomie rond het jaar 2140 uiteindelijk nul is. Vanwege het decentrale karakter van Bitcoin kan niemand dat veranderen, en dat geeft een bepaalde zekerheid. Maar goud? Daarvan weten we niet hoeveel er precies bestaat en wat de toekomst brengt. Misschien halen we dat ooit wel uit de ruimte.

Anders dan goud is bitcoin ook een betaalmiddel. Je kan ermee betalen en het in een flits versturen naar de andere kant van de wereld. Het is opdeelbaar tot acht cijfers achter de komma, waardoor je ook een klein beetje kan bezitten en het voor kleine bedragen kan gebruiken. Het is ook eenvoudiger te vervoeren dan goud. En omdat het digitaal en programmeerbaar is zijn allerlei innovaties mogelijk. De bitcoinmarkt is bovendien jong en opkomend; er is nog veel groeipotentieel. De goudmarkt is daarentegen al volwassen en tien keer groter.

Er zijn dan ook steeds meer mensen die bitcoin verkiezen als hedge tegen inflatie. Sinds 2020 is er zelfs sprake van een trend onder bedrijven en kapitaalkrachtige investeerders. Vaak gaat het om een bescheiden percentage van enkele procenten, omdat er natuurlijk nog altijd een groot risico aan kleeft, maar anderen pakken het groter aan.

Elders in de wereld

In een aantal landen waar al langer hoge inflatie heerst heeft men bitcoin al eerder ontdekt. Zo neemt de populariteit van bitcoin al een tijdje hand over hand toe in delen van Afrika en ook in landen als Venezuela, Libanon, Iran en Turkije ontdekt men bitcoin steeds vaker.

Voor hen is bitcoin vaak geen speculatieve investering, maar een exit-mogelijkheid en een manier om hun welvaart tegen geldontwaarding te beschermen - hoe groot of klein die welvaart ook is. De volatiliteit van bitcoin valt soms in het niet vergeleken bij de koersontwikkelingen van de lokale valuta. Het decentrale Bitcoinnetwerk kan dan een aantrekkelijk alternatief zijn, omdat het een neutraal netwerk is waarbij geen enkele partij aan de knoppen kan draaien. De inflatie van Bitcoin is daardoor onveranderlijk, betrouwbaar, voorspelbaar en bovenal: oncorrumpeerbaar. Dat maakt Bitcoin uniek.

Investeren in bitcoin? Vergeet niet dat Bitcoin bepaalde zekerheden biedt, maar tegelijkertijd ook veel risico's introduceert. De markt is nog klein en de koers kan daarom meer fluctueren dan bij meer volwassen markten. Ook is er enige basiskennis nodig om bitcoins veilig te beheren. Hoe dat werkt lees je in onze beknopte gids voor beginners.

Belangrijke thema’s in dit artikel. Klik op een thema en ontdek meer.