Van ‘funny business’ naar een mogelijk gevaar voor de economie

Christine Lagarde, president van de Europese Centrale Bank (ECB), stelde in begin van 2021 dat bitcoin geen valuta is, maar een speculatieve asset die verantwoordelijk is voor 'funny business en verwerpelijke witwaspraktijken'. Ook riep ze op tot wereldwijde regelgeving. Nu dik een jaar verder – met de koers van bitcoin op ongeveer hetzelfde niveau – waarschuwt de ECB dat een crash van de speculatieve cryptomarkt een risico kan vormen voor de financiële stabiliteit.

De ECB heeft afgelopen dinsdag een rapport naar buiten gebracht genaamd ‘Decrypting financial stability risks in crypto-asset markets’. Het rapport – onderdeel van de Financial Stability Review, May 2022 – laat zien dat de ECB de huidige marktontwikkelingen nauwlettend in de gaten houdt.

Introductie

Hoe de ECB over bitcoin denkt, wordt in de introductie direct duidelijk: bitcoin heeft geen intrinsieke waarde, want het is/wordt niet uitgegeven of gegarandeerd door een centrale bank of overheid. Dit bevestigde de ECB-president Lagarde afgelopen zondag overigens ook in College Tour.

Verder worden er bekende stigma’s uit de kast getrokken. Crypto's worden gebruikt om mee te speculeren, zijn erg volatiel, hebben een hoog energieverbruik en worden gebruikt voor het financieren van illegale activiteiten. De ECB heeft daarom zorgen over witwassen, marktintegriteit, consumentenbescherming en de eventuele gevolgen voor de financiële stabiliteit bij een crash van de cryptomarkt.

Hoewel er een kern van waarheid in schuilt, is het jammer dat er geen onderscheid wordt gemaakt tussen bitcoin en crypto.

Marktontwikkelingen

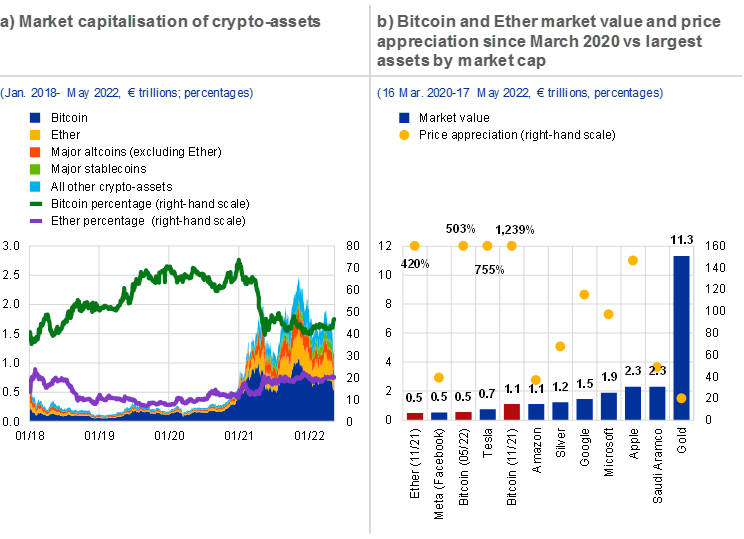

De ECB ziet dat de cryptomarkt steeds verder groeit en meer institutionele beleggers en systeembanken de markt betreden om hun beleggingsportefeuille te diversifiëren. Bitcoin heeft gewoonlijk een lage correlatie met andere soorten beleggingscategorieën, zoals aandelen, obligaties en goud.

Opmerkelijk genoeg blijkt de correlatie tussen bitcoin en (tech-)aandelen de afgelopen tijd te zijn toegenomen. Dit grijpt de ECB dan ook aan om te stellen dat er geen sprake is van een diversificatievoordeel.

Verder gaat de ECB in op de groeiende verwevenheid met het bredere financiële systeem. Het haalt hierbij ontwikkelingen van vorig jaar aan. Partijen zoals Paypal gingen toen bitcoin ondersteunen als betaalmiddel en Duitse pensioenfondsen mochten 20% van hun vermogen gaan investeren in bitcoin en crypto's. Ook de toename van bitcoin ETF’s wordt kort aangehaald.

Risico's

De ECB ziet meerdere risico’s. Allereerst zien de centrale bankiers gevaren voor de consument. Volgens verschillende Europese autoriteiten (EBA, ESMA en EIOPA) zijn crypto's zeer risicovol en speculatief. Ook hier worden verschillende uitwassen aangehaald, zoals yield farming in het DeFi-landschap, de opkomst van NFTs, het Terra-debacle en (korte) de-peg van Tether. De ECB vindt crypto's dan ook niet geschikt voor de meeste retailbeleggers, mede omdat consumentenbescherming ontbreekt.

De ECB vindt dan ook dat er snel regelgeving en toezicht moet komen voor de cryptomarkt. Deze juridische duiding gaat er ook komen in de vorm van een Europese verordening: MiCA. Het duurt waarschijnlijk nog wel tot 2024 voordat MiCA van kracht is en dit baart de ECB zorgen.

Opmerkelijk genoeg ziet de ECB ook risico’s in meer juridische duiding. De komst van MiCA schept een helder juridisch kader voor traditionele financiële instellingen waardoor de cryptomarkt vermoedelijk verder groeit. De centrale bankiers zien deze (eventuele) groei als een risico voor de financiële stabiliteit, omdat de verwevenheid met het traditionele systeem hierdoor toeneemt.

Verder ziet de ECB risico’s in hefboomproducten die verschillende cryptocasino’s aan consumenten aanbieden. Ook leningen waarbij crypto's als onderpand worden gebruikt, vormen een gevaar, aldus de ECB.

Kortom: risico’s, risico’s en nog meer risico’s. Als het op deze manier doorgaat dan komt er een punt dat de cryptomarkt een systeemrisico gaat vormen, denken de centrale bankiers.

Wacht even...

Helaas maakt de ECB geen onderscheid tussen bitcoin en crypto. Bitcoin is fundamenteel anders dan alle andere crypto’s. Geen enkele crypto kan bitcoin verbeteren als monetair goed, omdat bitcoin decentraler en veiliger is. Kan bitcoin dan niet juist zorgen voor financiële stabiliteit?

Het rapport van de ECB was mogelijk juister geweest als de antifragiele kenmerken van bitcoin waren afgewogen tegen de speculatieve en hypegevoelige kenmerken altcoins.

Zolang bitcoin zich op een positieve manier blijft onderscheiden, is het hopelijk een kwestie van tijd totdat de ECB inziet dat bitcoin kan bijdragen aan het nieuwe wereldwijde, gedecentraliseerde financiële systeem van de toekomst die ons beschermt tegen het huidige, ten onder gaande financiële systeem.

Wil je weten waarom Bitonic bitcoin-only is? Lees het hier.

Belangrijke thema’s in dit artikel. Klik op een thema en ontdek meer.